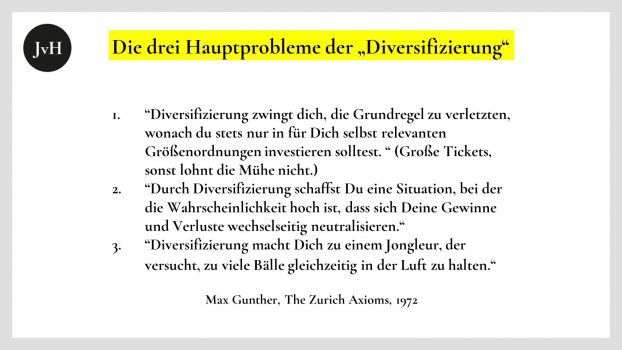

Da ich mich ungern mit fremden Federn schmücke, möchte ich zu Beginn deutlich machen, dass die Vorurteile meiner und vieler anderer Investoren gegen “Risikostreuung” ein alter Hut sind. Max Gunther hatte bereits in seinen wunderbar anekdotenreichen Zurich Axioms aus dem Jahr 1972 auf alle relevanten praktischen Aspekte des Themas hingewiesen:

Mein heutiges Thema ist ein anderes. Ich möchte nicht über Sinn und Unsinn von Risikostreuung im allgemeinen diskutieren, sondern über die Unmöglichkeit für Risikokapitalgeber und Business Angels, einer solchen “Strategie” zu folgen.

Risiko-Beurteilung auf der Grundlage von Startup-Phasen oder -Branchen ist absurd

Was das Startup-Umfeld grundlegend von anderen alternativen Märkten unterscheidet, ist, dass hier niemand auch nur eine ungefähre Vorstellung davon haben kann, welches Gewicht die jeweils eingegangenen Investitionsrisiken besitzen: Wie ein Gründerteam mit neuen Teammitgliedern interagiert, wie die neuen, „disruptiven“ Produkte oder Dienstleistungen zu den erforderlichen Produktions- und Distributionsmethoden passen und welche Wechselwirkungen die Gründer, Mitarbeiter und Prozesse mit Kunden, Investoren, Lieferanten, Partnern, der politischen und wirtschaftlichen Großwetterlage, mit der Öffentlichkeit und mit den Exit-Märkten eingehen – das alles ist grundsätzlich immer ein vollkommen offenes Buch, das niemand, egal wie smart und erfahren die Betreffenden sein mögen, im Vorhinein lesen kann. Obwohl man also mühelos sämtliche Risiken wirtschaftsprüfergerecht kategorisieren kann, ist es unmöglich, ihren möglichenWirkungsgrad näherungsweise zu quantifizieren. Zwischen P=0 und P 0 1 ist alles möglich. Bei Rohstoffen, Immobilien, Private Equity usf. ist dieses Quantifizierungsproblem ungleich schwächer ausgeprägt.

Natürlich kann jedes Start-up – Blue Ocean-Startups vielleicht ausgenommen – nach zugehörigen Branchen, Märkten, Produktlinien, Unternehmensphasen usf. klassifiziert werden. Aber eine solche Klassifizierung wäre mit Blick auf die Wahrscheinlichkeit des Erfolgs oder Scheiterns vollkommen sinnlos, gleichgültig wie eng oder weit man diesen Erfolg oder Misserfolg definieren möchte. Der Nobelpreisträger Daniel Kahneman formulierte es einmal so: “Ich hatte mehrfach Gelegenheit, Firmengründer und ihre Anteilseigner zu fragen, in welchem Ausmaß sie glaubten, das Ergebnis ihrer Gründungsbemühung hinge ausschließlich von den von ihnen ergriffenen Maßnahmen ab. Selbst dann, wenn sich diese mutigen Menschen hinsichtlich ihres künftigen Erfolgs unsicher sind, glauben sie, ihr Schicksal liege nahezu ausschließlich in ihren eigenen Händen. Da liegen sie fraglos falsch.”

Pivoting

Die Dynamik, die sich in der Folge einer Gründung zwischen den Gründern und ihren Mitarbeitern, Produkten, Kunden, anderen Stakeholdern und Prozessen entwickelt, erfordert in der Regel, dass Start-ups mehrere Anpassungsschleifen drehen. Diese werden “Pivots” genannt. Diese Wendungen des Geschäftsmodells verstärken zusätzlich die Unmöglichkeit, die Tragweite der Investorenrisiken zu antizipieren. Denn der Investor weiß zum Zeitpunkt seines Investments genauso wenig wie der Gründer, ob ein Pivot notwendig wird, wann er notwendig wird, ob er dann auch tatsächlich erfolgt, ob er in die richtige Richtung drehen und vor allem, ob er rechtzeitig erfolgen wird. Und natürlich weiß niemand im Voraus, wann es “rechtzeitig” oder “zu spät” sein wird, denn diese Bewertungen können erst post hoc beurteilt werden.

Das Einzige, was Sie als Investor zuverlässig wissen, ist, dass mit hoher Wahrscheinlicheit irgendwann der Zeitpunkt gekommen sein wird, an dem Sie als Investor feststellen, dass es nun zu spät ist, weil ein Pivot jetzt, gemessen an der Investitionssumme, zu teuer wäre und es das Beste sein wird, das Geschäftsmodell zu entsorgen, statt gutes Geld schlechtem hinterher zu schicken.

Im B2C-Umfeld sollten VCs

nicht allein das Risiko suchen;

Sie sollten nach Fehlern Ausschau halten

Ich sagte oben, Venture Investments unterschieden sich hinsichtlich der Möglichkeit, die Risikotragweite zu quantifizieren, fundamental von anderen alternativen Investments. Warum ist das so?

Marc Andreessen von Andreessen Horowitz (a16z) prägte die branchenbekannte Sentenz: “Unternehmen, die mit wirklich extremen Stärken aufwarten, besitzen häufig schwerwiegende Defizite. Eine der Vorsicht gebietenden VC-Lektionen lautet, dass man, insoweit man nicht aufgrund solcher Mängel investiert, dann auch nicht in die meisten großen Erfolgsgeschichten investieren kann.”

Es ist eine Sache zu sagen: “Wenn du großen Erfolg haben willst, musst du damit rechnen, unzählige Male das falsche Los zu ziehen, also daneben zu liegen. Das ist Statistik. Aber zu sagen, dass man auf “die ernsten Mängel” als Indikator für einen möglichen, wenn auch unwahrscheinlichen sehr großen Erfolg Acht geben soll, ist etwas ganz anderes. Zwar ist auch das einfache Mathematik: Lieber n Mal große Fehler in Kauf nehmen und viele Male das falsche Investment tätigen, als niemals das ganz große Los zu ziehen, welches die ganzen Fehlinvestments überkompensiert. Aber es gehört tatsächlich sehr viel Mut dazu, dieses Risiko willentlich und sehenden Auges einzugehen, wenn doch offensichtlich so viel dagegen spricht. Gründer sind im Unterschied zu Kaffeebohnen, Immobilien oder etablierten Unternehmen Menschen. Und starke Persönlichkeiten haben in aller Regel viele starke Schwächen. Aber ohne starke Persönlichkeiten sind Gründungen zu Mittelmaß oder zum Scheitern verurteilt.

Fazit:

- Im Start-up-Umfeld lassen sich Risiken wie in jedem anderen Markt identifizieren und klassifizieren.

- Die Risikotragweite für Investoren, ist bei Anlageobjekt Start-up grundsätzlich nicht prognostizierbar. Egal wie genau eine Due Diligence die Investitions-Risiken erfassen mag: Ihre Relevanz für den Erfolg/ Misserfolg verfehlt jede Start-up Due Diligence mit an Sicherheit grenzender Wahrscheinlichkeit. Dies liegt daran, dass a.) Start-ups keine (lange) Geschichte haben, b.) hinsichtlich ihrer Erfolgsaussicht nicht geclustert werden können und c) die Erfolgsfaktoren und Risiken untereinander eine nicht antizipierbare Dynamik entfalten.

- VCs müssen nicht nur eine hohe Frequenz an Fehlgriffen in Kauf nehmen, sie müssen große Mängel als potenzielle Erfolgsfaktoren bei Start-ups sogar bewusst suchen. Tun sie dies nicht, dann geraten sie regelmäßig bestenfalls an Mittelmaß. Und das ist zu wenig für die LP- Renditeerwartung.

Was geschieht, wenn VC-Investoren die Start-up-Risiken allzu buchhalterisch erfassen und gewichten, kann man sehr schön anhand von Bessemer Venture’s mutigem “Anti-Portfolio” ablesen. Dort werden diejenigen sehr erfolgreichen Start-ups aufgeflistet, in die Bessemer aus Gründen später dann bedauerter akuter Risikoaversion nicht investiert hatte…

Im dritten und letzten Teil dieser Folge möchte ich diskutieren, ob dieser dritte Punkt, wonach Venture Investoren nach Start-ups mit schwerwiegenden Mängeln suchen sollen, sowohl für VCs als auch für Angel-Investoren gilt.