Bei den drei „typischen“ Angel – Fehlern, die ich in diesem und in den beiden Folgeblogs abhandeln werde, schließe ich von mir selbst auf andere. Das ist natürlich eigentlich unzulässig – ein logischer Fehlschluss vom Besonderen, dem Einzelfall, auf das Allgemeine.

Nachdem ich mich aber mit nicht wenigen Angels in dieser Sache ausgetauscht habe, halte ich diesen illegitimen Schluss dennoch für vertretbar. Wenn andere Angels feststellen, dass die nachfolgend benannten Merkmale auf sie nicht zutreffen, umso besser für sie. Sollten sie aber zutreffen, einige oder sogar alle, dann hätte der betreffende Leser aus der Lektüre vielleicht einen kleinen Gewinn gezogen. Kurz: Der Fehlschluss nützt vielleicht einigen und schadet jedenfalls niemandem.

Angels lassen sich zwar nicht über einen Kamm scheren…

Zunächst: Business Angels lassen sich nicht über einen Kamm scheren. Bei Angels geht das noch viel weniger als bei VCs. VCs kommen aufgrund ihrer Schnittstellen (Start-ups, LPs, Kreditwirtschaft, Wettbewerber, Angels, usf.) an einer weitgehend brancheneinheitlichen Standardisierung ihres Vorgehens nicht vorbei. Angels haben keinen Standardisierungsbedarf, solange sie Zugang zu Startups finden. Es gibt nicht den Angel als Archetypen aller anderen.

… Das schützt sie allerdings nicht vor Kritik

Anders als es auf den ersten Blick scheinen mag, ist das allerdings keine Ausrede, mit der ein Business Angel wie ich, der gewisse Vorgehensstandards der meisten VCs kritisiert hat, Kritik abwenden könnte. Denn wenn es den typischen Angel nicht gibt, dann darf man Angels auch nicht pauschal die positiven Eigenschaften zuschreiben, die ich Ihnen schon wiederholt, insbesondere im Zusammenhang des Scoutings, zugeschrieben habe.

Wenn hier also von „den Angels“ die Rede ist, dann meine ich damit den unternehmerisch erfahrenen Angel Investor, der entweder auf eine eigene Gündungs- und Exitgeschichte zurückblicken kann (Best Case) oder aber wenigstens als geschäftsführender Gesellschafter in einem früheren oder noch andauernden Berufsleben fremdes und eigenes Geld riskiert (hat). Es ist also von Unternehmern mit „Skin in the Game“ die Rede, wie NN Taleb sie nennt.

Business Angels, die ihr Vermögen nicht im Wege eigener Anstrengungen, eigener beruflicher Erfolge und auch Misserfolge erworben haben, fallen nicht unter diese Rubrik des „typischen Business Angels“. Solche Angels ähneln eher dem Phänotyp des Multi Family Office und sind typologisch eher mit VCs verwandt, ohne aber über deren Fach-Expertise zu verfügen. Solche Angels verdienen vielleicht andere, aber sicherlich nicht weniger Kritik an ihrem Vorgehen.

- Angels entscheiden oft vorschnell

In meinem vorletzten Post hatte ich behauptet, Business Angels seien, verglichen mit VCs, zögerlicher mit dem Geldausgeben, weil es das eigene Geld sei. So ist es in der Tat. Dennoch entscheiden sie gerne übereilt. Denn wenn sie von etwas überzeugt sind, dann sind sie vom Gegenteil nur noch selten abzubringen. Hat sich ein Angel mental committet, dann hält er an dieser Entscheidung fest und zwar sowohl bevor er das Geld ausgegeben hat als auch danach. „Danach?“, fragen Sie. Es bleibt ihm oder ihr ja dann wohl nichts anderes übrig? Richtig.

Aber die Entscheidung wird selbst dann, wenn man es inzwischen besser weiß, weiterhin vor dem „inneren Gerichtshof“ verbissen verteidigt. Das ist menschlich, allzu menschlich. Prekär für den Angel wird dieses sture Beharren auf seiner Entscheidung spätestens, wenn Folgeinvestments erforderlich werden, um die Liquidität des Start-ups nicht zu gefährden. Gutes Geld schlechtem hinter zu werfen ist immer unvernünftig –an der Börse genauso wie im Equity und Venture-Umfeld.

Angels fehlt professionelle Distanz

Weil Business Angels sich, anders als VCs, meistens auf ihre „Nase“ verlassen, ihre „Erfahrung“ sprechen lassen oder sich sowieso für die Besten ihres Faches halten, fehlt ihnen die professionelle Distanz gegenüber ihren Zielunternehmen.

Sie mögen anfangs zögerlicher als VCs sein, entscheiden dann aber, wenn sie überzeugt sind, auf recht dünner Datenbasis und verzichten auf eine eigene Due Diligence. Insoweit sie gemeinsam mit VCs investieren, überlassen sie diese Mühsal gerne dem VC.

Distanz muss der Angel wollen

Welches Rezept hilft dagegen? Streng genommen gar keines: Denn machen wir uns nichts vor: Zuverlässig lässt sich der künftige Weg selbst des besten Startups sowieso nicht antizipieren. Der lässt sich immer nur rekonstruieren. Und der Datenreichtum oder die Datenvielfalt tun hier eigentlich nie etwas zur Sache. Remember? Die stärksten Startups haben auch die größten Schwächen.

Startups verfügen über keine nennenswerte Geschichte, ohnehin kann man aus einer Vergangenheit keine Rückschlüsse auf die Zukunft treffen und schließlich sind auch die Märkte der (Tech) Start-ups meistens neue Märkte, deren Entwicklung nicht en detail vorhersehbar ist. Wir haben es also, strenggenommen, nur mit Unbekannten zu tun, deren partikulares Gewicht (Markt? Produkt? Team? Co-Investoren? Gesellschafter? Geschäftsmodell? Erlösmodell? …) wir nicht kennen.

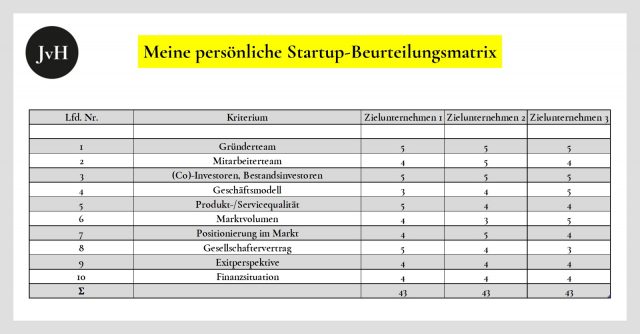

Kontroll-Matrix

Das einzige, was man als Angel tun kann, ist, sich selbst, so gut es geht, kritisch zu hinterfragen und die eigene Entscheidung auf einer Matrix der Startup-Beurteilung zu überprüfen. Ich selber habe mir einen Kriterien-Katalog aus 10 Kriterien zusammengestellt, anhand deren ich auf einer Bewertungsskala von 1 (Minimum) -5 (Maximum) freihändig bewerte, wie gut ein Start-up in der betreffenden „Disziplin“ performt resp. voraussichtlich performen wird.

Eine kumulierte Mindestpunktzahl von 40 und ein Unterschreiten der „Note“ 3 bei maximal einem der zehn Kriterien ist meine „goldene“ Regel. Mit dieser Regel kann ich aber lediglich meine persönliche Entscheidung kontrollieren. Denn die Matrix sagt nichts über den tatsächlichen späteren oder von mir gemutmaßten Einfluss der Kriterien auf den erwarteten Erfolg des Start-ups aus. Sie wirkt als Regulativ, also Kontrollinstanz. Wie gut dieses Regulativ ist, werde ich leider erst sehen, wenn alle Exits realisiert worden sind. Auch weiß ich, dass man sich gerne selbst „belügt“ und schnell bei der Hand ist, die eigene Kontrollinstanz in Richtung der eigenen Bauchentscheidung zu beeinflussen, also zu „manipulieren“.

Pre Mortem Analyse

Eine weitere hilfreiche Übung ist ein Brainstorming zu der Frage nach den Bedingungen, unter denen das in einem Business-Plan fixierte Plan-Szenario sicher scheitern wird. Der amerikanische Experimentalpsychologe Gary A. Klein nannte sein wunderbares Instrument die „Pre Mortem-Analyse“. Die Frage kann man auch den Gründern und ihren Mitarbeitern stellen, um zu sehen, ob sie in ihren Business Plänen tatsächlich echte Worst und halbwegs belastbare Base Case – Szenarien in den Blick genommen haben.

Im nächsten Post geht es, an das hier Gesagte anknüpfend, um den strukturellen Nachteil, den Angels als menschliche Individuen bei ihren Start-up-Investments gegenüber VCs und Corporates in Kauf nehmen müsen.