Ich befasse mich in dieser Blog-Folge mit der Frage, welche systematisierbaren Fehler Business Angel Investitionsentscheidungen typischerweise zugrunde liegen. Ziel der Übung ist es, derartige Fehler nicht wiederholt zu machen. In meinem letzten Post hatte ich darauf hingewiesen, dass Investoren, die von ihren Gründerinnen und Gründern erwarten, dass sie ihre Fehler kein zweites Mal machen, mit gutem Beispiel voran gehen und ihre eigenen Fehler kenntlich machen sollten. Einige bekannte Namen unter den VCs, Bessemer Venture Partners (bvp) aus den USA beispielsweise, tun dies bereits. bvp tut es, indem er sein „Antiportfolio“ zur Schau stellt: Lauter besonders attraktive frühere Startups, in die bvp, trotz Offerte, nicht investieren wollte.

Bevor ich konkret werde, sollte zunächst beleuchtet werden, welche Investitionskriterien für Angels typischerweise eine Rolle spielen und wie gut bzw. sinnvoll diese Kriterien sind. Zugleich möchte ich einen Blick darauf werfen, dass Angels und VCs jeweils andere Entscheidungskriterien auf den Tisch legen, da ihr Dealflow jeweils anderen Voraussetzungen und anderen Zielen unterliegt (sieht man von dem hypergenerischen Wunsch beider ab, stets das logisch unmögliche Kombipack aus maximalem Ertrag bei minimalem Risiko ergattern zu wollen).

Business Angel Investitionsentscheidungen: Der typische Angel investiert opportunistisch, der typische VC strategisch

Es wäre natürlich schön, wenn ich als Angel wie bvp sagen könnte, ich hätte die Chance gehabt in Google, Apple, Facebook, amazon usw. zu investieren, hätte diese Angebote jedoch dummerweise nicht wahrgenommen. So war es nicht und so wird es auch künftig nicht sein. Charakteristische Business Angel-Fehler unterscheiden sich von ebensolchen der VCs darin, dass Angels in aller Regel nicht in großer Zahl auf Angebote zurückblicken können, die sie ausgelassen haben, obwohl die sich später als besonders lukrativ erwiesen haben.

Das liegt zum einen daran, dass es viel mehr Business Angels auf dieser Welt gibt als VCs und Angels außerdem überwiegend lokal investieren. Sie haben also meistens einen Anbietermarkt vor sich, (selbst in wirtschaftlich schwierigen Zeiten wie diesen) und müssen nehmen, was ihnen so an halbwegs Spannendem serviert wird. Angels investieren opportunistisch, VCs „strategisch“, also nach einem einigermaßen festgefügten Plan. Letztere müssen das tun, weil sie ihren Investoren, den LPs, einen solchen Plan vertraglich zusichern mussten, was sie häufig stört, wenn super Opportunitäten am Wegrand aufkreuzen, die sie liebend gern wahrnehmen würden, wenn sie denn dürften. Angels und vor allem Super Angels, die mit kleinen oder größeren Tickets in sehr viele Startups investieren, könnten sich vielleicht in einer ‚Hall of Shame‘ à la bvp einfinden. Doch das sind nicht die typischen Angels von denen ich rede und zu denen auch ich mich zähle. Unsere Portfolios liegen in einer Größenordnung zwischen 5 und 20 Startups. Bei dieser Größenordnung kommt man auch bei skrupulösesten Screenings nicht auf Antiportfolios mit einer auch nur annähernd hinreichend großen Zahl verschmähter goldener Eier und erst recht nicht auf solche, die so bekannt sind, dass sich damit Öffentlichkeitsarbeit betreiben ließe.

Business Angel Investitionsentscheidungen: Der typische Angel kann Risiken weder kalkuliert eingehen noch streuen

Der zweite Grund, weshalb Angels typischerweise nicht auf eine große Zahl sehr namhafter Non-Investments blicken können liegt darin, dass Angels, anders als VCs, nicht die monetäre Basis haben, um sehr große Chancen über das Eingehen sehr großer Risiken einkaufen zu können. Würden Angels am laufenden Band solche großen Risiken eingehen, wären sie schnell pleite. Wer also bei jeder seiner Business Angel Investitionsentscheidung sehr große Chancen meidet, weil er oder sie sehr großen Risiken aus dem Weg gehen möchte, der wird zwangsläufig auch mit weniger ambitionierten Exit-Multiples als den 100x oder 10x planen müssen. Solche Startups im Portfolio sind dann vermutlich in Summe sicherere Investments als solche typischer VCs. Und dafür sind sie dann aber eben auch weniger prominent, selbst wenn es gute Startups sind.

Aufgrund der kleinen Portfoliogröße ist das Streuen von Risiken für typische Angels, (also, wie gesagt, nicht solche mit den ganz großen Taschen und/oder Portfolios) eine bizarre Vorstellung: Angenommen ich plane mit 10 Startup-Beteiligungen: Wie soll ich da bitte meine Risiken „streuen“? Nach Unternehmensalter, Branche, eingesetzter Technologie, Standort, Mitarbeiterzahl, Zielmarkt, Zielregion, Geschäftsmodell, b2b vs. b2b2c vs. b2c? Kann man machen. Dann hat man im best case aus jedem ziemlich großen Dorf einen Köter, doch keiner ist für sich in irgendeiner Weise erfolgskritisch oder für das Dorf repräsentativ. Die “Streuung” ist vollkommen willkürlich.

Anti-Portfolios haben bei Angels keinerlei Aussagekraft

Unter diesen Vorzeichen ist es nicht sinnvoll für Angels, nicht wahrgenommene Investitions-Offerten in ein Antiportfolio aufzunehmen. Ein solches Antiportfolio würde kaum jemand kennen und ein solches Antiportfolio hätte auch keine Aussagekraft, da es ja sehr viele Unternehmen gibt, in die man investieren kann aber nicht investiert und die sich hinterher als gute, wenn auch vielleicht nicht herausragend gute Investment entpuppen. Wenn ich also sage, ich dummer Mensch habe nicht in die Startups x, y und z investiert, könnte ein anderer sagen, ja und in die Startups a, b und c hast du auch nicht investiert. Na und? Man kann halt nur in einige wenige Startups investieren.

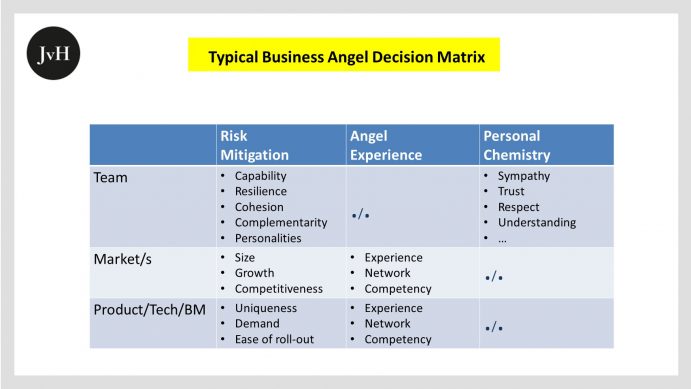

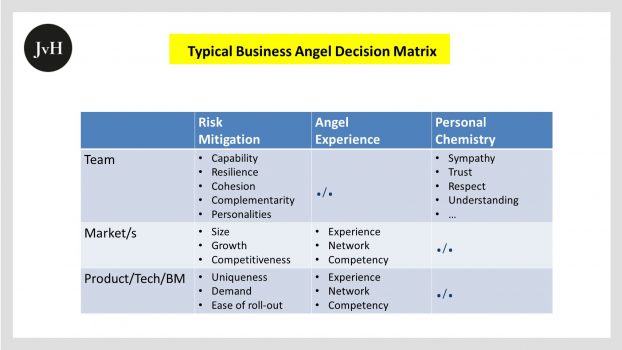

Sinnvoll allerdings kann es sein, die Gesichtspunkte in den Mittelpunkt zu rücken, die einen Angel bei Investments leiten. Nach dem Vorgesagten können wir sagen: Typischerweise sind das folgende Gesichtspunkte:

Investitions-Kriterium Sicherheit

Sicherheit bzw. Risikominimierung hatte ich schon als wichtigen Beurteilungs-Aspekt von Angel-Deals genannt. Die Investitions-‚Sicherheit‘ macht sich bei Startups im Wesentlichen an drei Unsicherheitsfaktoren fest:

- Gründerteam:

- Wie gut ist es fachlich?

- Wie gut ist es kaufmännisch?

- Wie resilient und zielstrebig ist es?

- Bleibt es zusammen?

- Wie komplementär oder redundant ist es aufgestellt?

- Wie ist es charakterlich: Ist es ehrlich, ist es verlässlich?

- Zielmärkte:

- Wie groß sind sie?

- Wie wachstumsstark werden sie sein?

- Wie wettbewerbsintensiv sind sie bzw. werden sie sein?

- Produkt (mit Technologie und Geschäftsmodell):

- Wie unique ist es?

- Wie nachfragegerecht ist es bzw. wird es sein (PMF)

- Wie schnell, einfach und kostengünstig lässt es sich ausrollen?

Investitionskriterium Angel-Erfahrung

Ein zweiter, ebenso wichtiger Aspekt für Angels ist die Nutzbarkeit der eigenen Berufserfahrung als Basis der Beurteilung von a) Gründerinnen und Gründern, b) Märkten und c) Produkten, Technologien und Geschäftsmodellen. Diese Erfahrung ist für Angels außerdem wichtig, weil sie neben dem Geld auch ihr Netzwerk und ihr Können im Rahmen von pro bono – Beratung ihren Zielunternehmen angedeihen lassen wollen.

Investitionskriterium persönliche Chemie

Der dritte und in meinen Augen letzte wesentliche typische Aspekt einer Startup-Beurteilung durch Angels ist die persönliche Chemie zwischen Gründerinnen und Gründern und dem Angel. Dieser Aspekt wiegt bei Angels stärker als bei VCs: Wenn mir das Gegenüber unsympathisch ist, dann investiere ich nicht, sondern fummele mir ‘gewissenhaft’ rationale Argumente zurecht, weshalb ich nicht investieren möchte ;). Meistens belüge ich mich mit solchen Argumenten selbst. Die Nettigkeit der Gründerinnen und Gründer ist keine notwendige und erst recht keine hinreichende Erfolgsbedingung für Startups. Zwar ist die Chemie wichtig, damit z.B. meine Business Angel-Ratschläge überhaupt zu den Gründerinnen und Gründern vordringen können. Doch machen wir uns nichts vor: Startups suchen bei Angels in erster Linie Geld. Netzwerke und die Bereitschaft und Fähigkeit zu pro bono-Beratung durch Angels sind willkommen aber erst in zweiter Linie. Und Angels sollten ohnehin nicht allzu viel Input geben, denn die Gründer wollen und sollen schließlich alleine laufen. Plus: Je älter das Startup und je verwässerter das Angel Investment ist, desto irrelevanter wird die Meinung, der Wunsch oder der Rat der Angels gegenüber dem, was die Gründer und was die VCs wollen. Der persönliche Chemie-Faktor ist, eben weil er persönlich und subjektiv ist, ein besonders großes und rational kaum einfangbares Risiko für Angels. Mal trügt das Baugefühl, mal nicht. Wir wissen es dummerweise immer erst hinterher. Gleichzeitig ist dieser Aspekt besonders dominant. Das macht ihn wirklich gefährlich. Sollten Angels auf ihn verzichten? Wenn sie es könnten: Vielleicht! Doch wer kann schon sein Baugefühl ausblenden?

Ausblick

Unter den vorgenannten drei Hauptentscheidungskriterien

- Sicherheit/ Risikominimierung

- Berufliche Erfahrung

- Persönliche Chemie

und den Subkriterien

- Gründerteam

- Zielmärkte

- Produkt/e (mit Technololgie/n und Geschäftsmodell)

werde ich in den nachfolgenden Posts einige meiner eigenen Fehler bei Investitionsentscheidungen subsummieren.